FRBをはじめ主要中央銀行の金融政策転換点が迫る中、8月の金融市場は波乱相場となった。日本株は下落したものの、日本経済は力強さを示した。米ドル円は介入警戒感が燻るもののドル円は上昇した。このような中、ドル円、そして日本株の9月に向けた見通しとは

サマリー

- 8月の金融市場は波乱相場であった

- 日本経済は力強さを示した

- ドル円、日経平均株価の見通し

8月の日本株ふりかえり

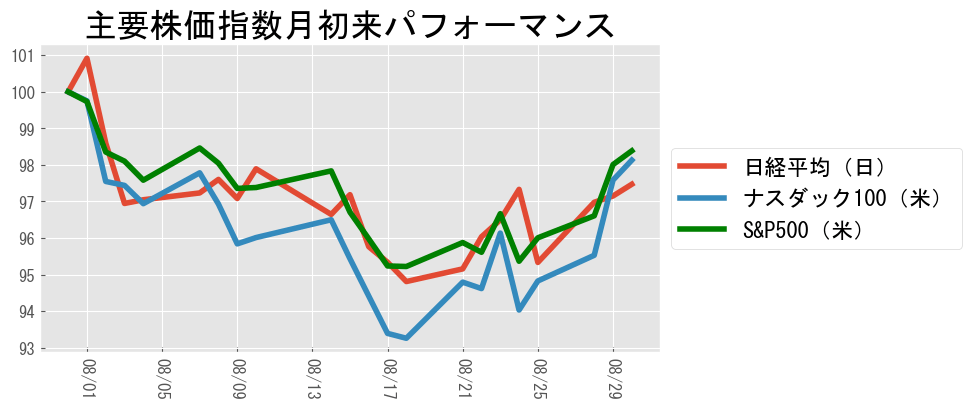

海外市場参加者が休暇シーズンに入るなか、FRB(米連邦準備制度理事会)の金融政策を巡る不確実性が重荷となり、日本株は米国株の下落につれ安となった(8月30日終値時点)。特に、パウエルFRB議長の講演がある24-26日開催のジャクソンホール会議に向けて日本株、日経平均株価は下落した。

しかしながら、パウエルFRB議長の講演内容に大きなサプライズがなかったことや、月末にかけて米国雇用市場の軟化を示すデータが相次ぎ、FRBの利上げ終了が近付いたとの見方から米国金利が低下した結果、米国株と歩調を合わせるように日本株は下落幅を縮小した。また、ジャクソンホール会議では、植田日銀総裁は9月22日の日銀金融政策決定会合に向けて、金融緩和の維持を示唆したことも、その後の日本株の上昇に寄与した。

資料:Trading EconomicsよりDailyFXが作成。2023年7月末を100として指数化。8月30日終値時点。

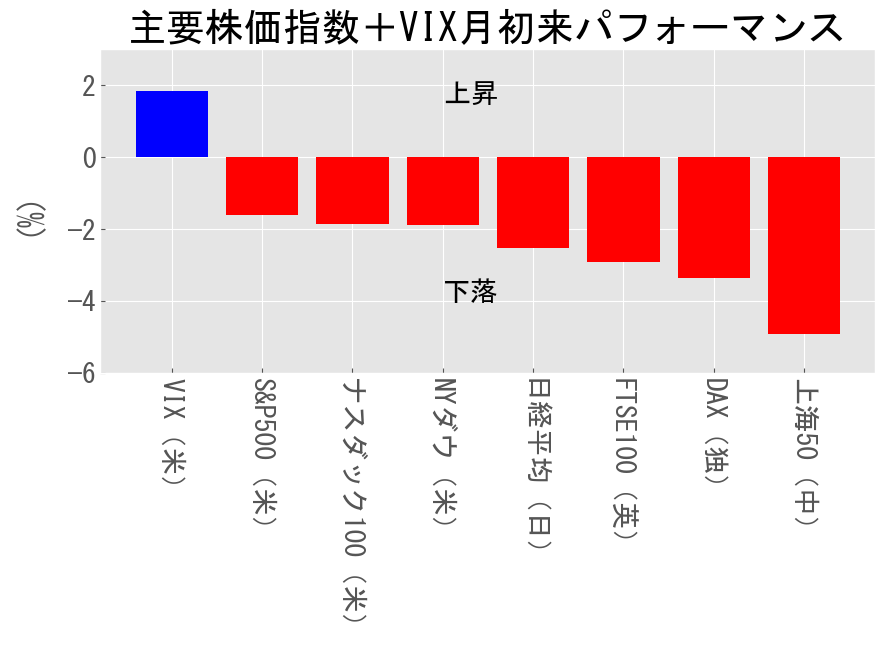

国別では、中国不動産セクターに対する懸念から中国株が大幅下落となった。株式市場が軟調に推移する中、S&P500指数と逆の動きをする傾向のあるボラティリティ指数(VIX指数)は上昇した。VIX指数は恐怖指数とも呼ばれ、投資家心理を示す指数であり、8月のように投資家の不安心理が高まった際にはVIX指数は上昇し、逆に後退した際には低下する。

資料:Trading EconomicsよりDailyFXが作成。8月30日終値ベース。

日本では、第2四半期GDP成長率が公表(速報値)され、輸出を中心にプラス寄与となった。一方、個人消費を中心に内需(実質)はマイナス成長となった。高インフレを受けた個人消費は懸念材料であるものの、中国では日本向けの団体旅行が解禁され、中国人訪日客を中心にインバウンド消費の回復余地は大きく、今後も日本経済は底堅く推移することを見込む。中国人訪日客はコロナ前は全訪日客の約3割を占めていた。

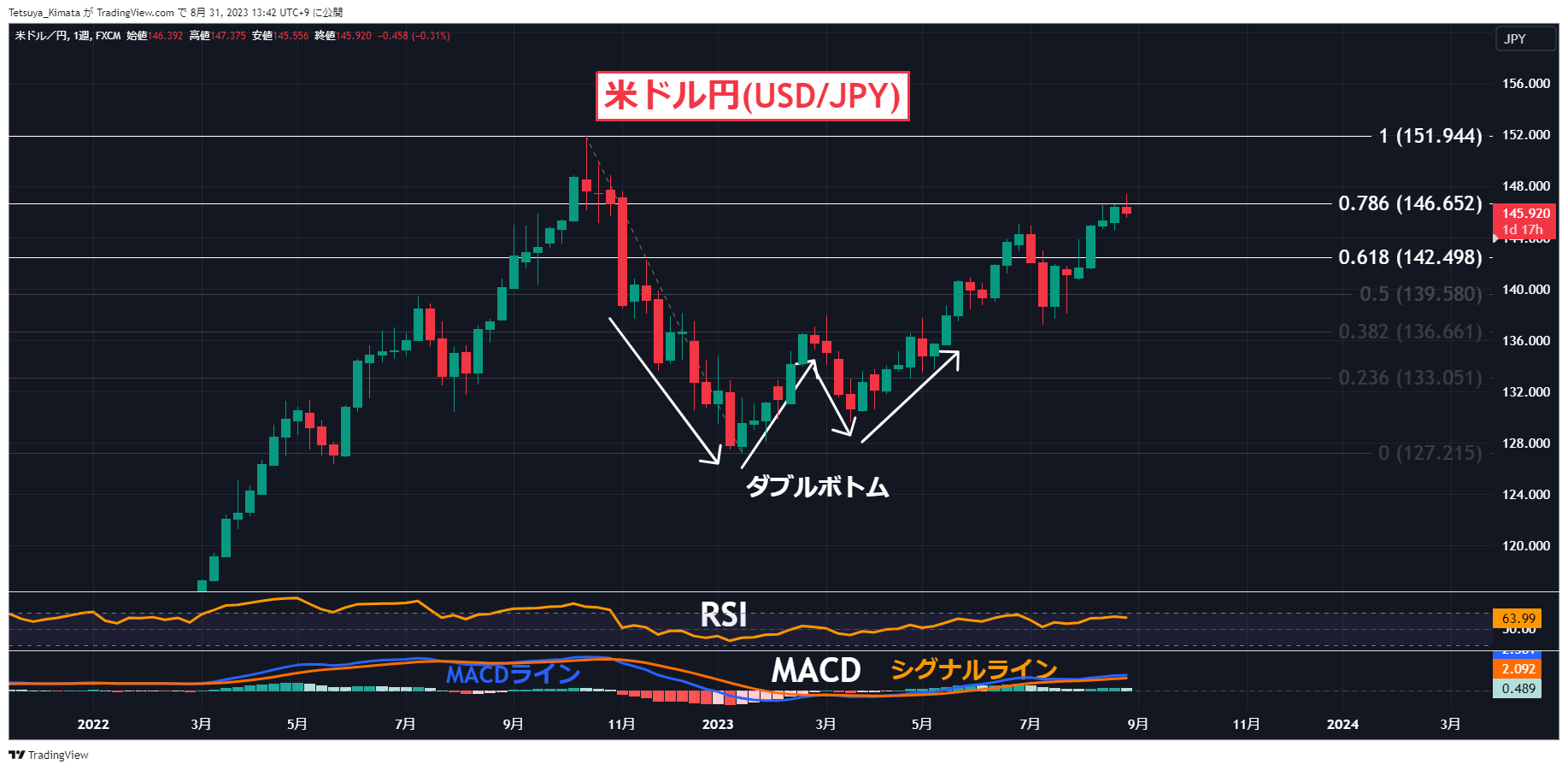

米ドル円は、米国金利が上昇したことに加え、日本銀行の金融緩和姿勢を受けて米ドル高円安が進行した。昨年の為替介入が実施された145円前後を上回ってドル高円安が進行しており、為替介入への警戒感は燻るものの、現在は145円台後半で推移している(8月31日午前時点)。

FRBの利上げ終了が近付く中、9月はFOMC(米連邦公開市場委員会)、そして日本銀行による金融政策決定会合が開催される。特にFRBの金融政策見通しは、FOMCまでに発表されるインフレや雇用関連指標の影響を強く受けるだろう。米国の金融政策見通しの変更に伴って、米国金利及び米国株が変動し、日本株及びドル円の動向を左右しよう。また、日本銀行も金融緩和の据え置きが見込まれるものの、インフレ指標の高止まりを示した場合、日銀の金融政策修正観測が高まり、日本株及びドル円の変動要因になる可能性がある。

米ドル円の見通し

| 変動 | ロング | ショート | 建玉 |

| 日次 | -7% | -11% | -10% |

| 週次 | 19% | -23% | -17% |

米ドル円は、週足チャートで、昨年11月から今年5月にかけて上昇トレンドへの反転を示唆する「ダブルボトム」パターンが示現した後、ドル高円安が継続している。

MACDラインは上向きかつ、シグナルラインを上回っており、ドル高円安の勢いは衰えておらず、為替介入の警戒感は燻るものの、日銀の金融緩和継続が見込まれる中、ドル高円安トレンドの継続を予想する。

昨年10月から今年1月にかけてのドル円の値動きに基づいたフィボナッチリトレースメント78.6%水準146.65円を終値ベースで上方ブレイクすると、ドル高円安圧力が一段と高まり、2022年来の150円台が視野に入る。

一方、為替介入に対する警戒感が高まった際にはドル円高が進展する可能性がある。その場合、フィボナッチ61.8%水準142.50レベルへの下落が視野に入る。

USDJPY週足チャート

資料:Trading View

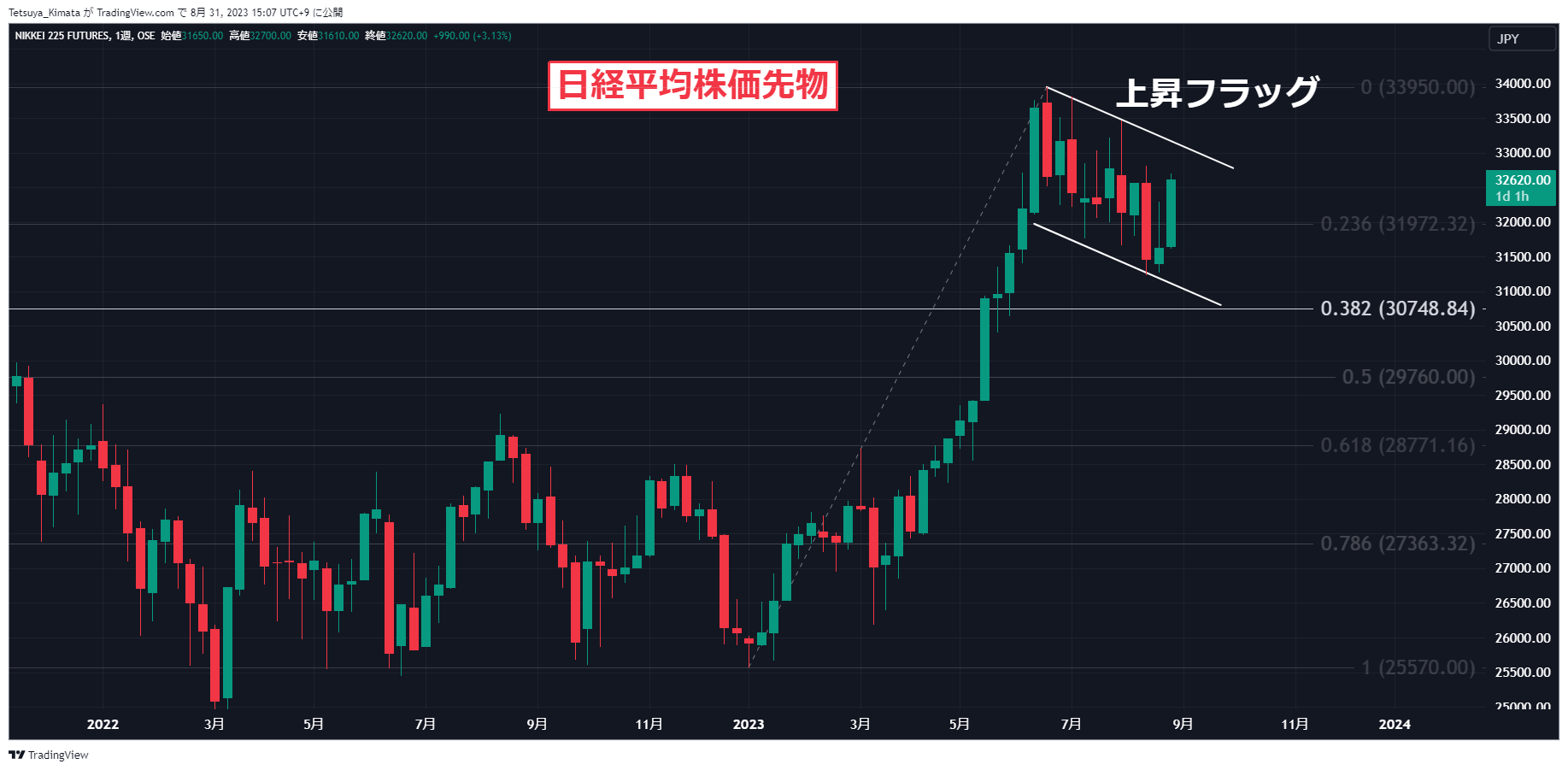

日本株見通し

日経平均株価(先物)は、週足チャートで、6月末にかけて急上昇した後、停滞が起こる継続パターン「上昇フラッグ」が示現している。「上昇フラッグ」パターンは、価格の上昇によって最高値を付けた後、安値と高値の繰り返しによって形成される右肩下がりの平行チャネルである。同パターンは継続パターンであるため、保ち合いの後は上方ブレイクアウトし、日経平均株価の上昇トレンドが再開することが期待される。

ただし、当面は右肩下がりのパターン内で推移する可能性があり、パターンの上限(現在33,000円近辺)を上抜けるまでは、テクニカル面では中立である。

しかしながら、日銀の金融緩和継続、そしてFRBの利上げ終了が近いとの見方が強まるにつれ、日経平均株価は上昇、現在33,000円近辺にある「上昇フラッグ」パターンの上限ブレイクを見込む。ブレイクすると、6月高値33,950円が視野に入る。

一方、リスクとして日本のインフレ上振れに伴い日銀の金融政策修正観測が高まった場合や、強い経済指標を受けてFRBの更なる金融引き締め観測が高まった場合、日経平均株価は下落しよう。その場合、1月から6月の日経平均株価の動きの基づいたフィボナッチリトレースメント38.2%水準30749円へ下落する可能性がある。

日経平均株価先物週足チャート

資料:Trading View

新たなレポートの配信等はtwitterアカウント@DailyFXJapanで確認できます。

-- DailyFX.com ストラテジスト 木全哲也著