テクニカル指標を深く理解しているトレーダーは、そうでない人に比べて金融市場をうまく渡り歩けるでしょう。取引戦略と計画を決めるのに役立つ要素は、自身の投資目標やリスクの許容度、取引スタイルです。さらに、どのようなテクニカル指標でアプローチするかを知っておけば、エントリーとエグジットのポイントをより確実に判断できるようになるはずです。

テクニカル指標は何百種類もありますが、効果的な指標を戦略の一部として使えば明確なシグナルを見極められます。本記事では、テクニカル分析の概要とメリット・デメリット、株式取引でおすすめの6つのテクニカル指標を紹介します。

テクニカル分析とは?

テクニカル分析とは、過去の株価の動きや取引量などの情報をもとに、未来の株価の動きを予測するための分析手法のことです。テクニカル分析の基本的なポイントは以下のとおりです。

- 過去のデータ分析:株価の変動や取引量など、過去のデータを詳細に分析する

- トレンド予測:過去のデータからトレンド(株価の上昇・下降・横ばい)を把握し、その先の動きを予測する

- チャート利用:各種チャート(ローソク足チャートなど)を駆使して分析する

株式取引においてもテクニカル分析は重要です。テクニカル分析を利用することで、エントリーやエグジットのタイミングを見つけやすくなるからです。例えば、テクニカル分析による「売りサイン」や「買いサイン」が出たときに取引することで、より効率的に利益を見込めるでしょう。

ファンダメンタルズ分析との違い

テクニカル分析とファンダメンタルズ分析は、株式取引における主要な分析手法です。しかし、これらは異なるアプローチを採用しており、投資判断の基準も異なります。

テクニカル分析は、過去の株価データと取引量をもとに株価を予測します。一方で、ファンダメンタルズ分析は、企業の財務状況や業界動向、経済指標などを評価し、その企業の価値(公正な価格)を割り出すことで投資を判断します。

以下の表に、テクニカル分析とファンダメンタルズ分析の特徴と利用する場面をまとめます。

| 分析手法 | 特徴 | 利用する場面 |

|---|---|---|

| テクニカル分析 | 過去の株価データをもとに予測 | 短期間の投資判断 |

| ファンダメンタルズ分析 | 企業の基本的な要素を評価し価値を割り出す | 長期間の投資判断 |

これらの違いを理解し、自身の投資スタイルに適した分析方法を選ぶことが大切です。

テクニカル分析のメリット

テクニカル分析の魅力は、取引ツール上で視覚的に判断が可能な点です。価格の動きや取引量などの数値をもとにチャートを作成でき、その形状や傾向から投資判断ができます。

また、経済や政治に関する深い知識が必要なファンダメンタルズ分析と違い、テクニカル分析では主に過去のデータにもとづいて分析します。つまり、複雑な経済の知識がなくても、株式市場の動向をある程度把握できることもメリットです。

さらに、自身の分析力が向上すれば、その分予測精度も上がります。経験を積むことで、見えてくるパターンや市場の反応を見極める力が鍛えられ、より精度の高い投資判断が可能となります。

テクニカル分析のデメリット

テクニカル分析を利用することで予測の精度向上が見込めますが、デメリットも理解しおかなければなりません。

テクニカル分析は過去のデータにもとづくため、実際の相場は必ずしも過去のパターンと一致しません。つまり、これまでのトレンドが将来も同じように進むとは限らないと言えます。

次に、突然のイベントによる相場の変動への対応が困難である点もデメリットとして挙げられます。例えば、急な経済情報の発表や世界的な事件が起きた場合、テクニカル分析では判断できないため、それらが株価に大きく影響を及ぼすことがあります。

また、テクニカル分析による売買シグナルは、実際の値動きよりもタイミングが遅れることがあります。これは「遅行性」とも呼ばれ、現在の価格動きが先行してしまう状況を指します。

「ダマシ」が発生してしまうこともデメリットの1つです。ダマシとは、一度相場が反転したかのように見せかけて、その後元の動きに戻る現象のことを指します。テクニカル指標が反転シグナルを示しても、必ずしもそれが本当の反転ポイントとはならない可能性があります。

テクニカル指標とは?

テクニカル指標とは、株価の動きを数値化して分析するツールのことを指します。過去の株価や取引量などのデータから計算され、その結果をグラフやチャートで表現することで、投資家が株価の動きを予測する際のサポートとなります。

テクニカル指標を活用する最大のメリットは、株価のトレンドを確認できる点です。過去の価格データをもとに算出されるテクニカル指標は、価格が上昇トレンドにあるのか、下降トレンドにあるのか、または一定範囲での取引が続いているのかを視覚的に捉えるのに効果的です。

続いて、株式取引でよく利用されるテクニカル指標の種類を紹介します。

トレンド分析

トレンド分析は、株価の動きを時間軸に沿って描くチャートを用いるテクニカル指標の1つです。トレンドは、上昇トレンド、下降トレンド、横ばいの3つに分類されます。

トレンド分析では、主に以下のテクニカル指標が用いられます。

- MACD(移動平均収束拡散法):長期間と短期間の移動平均の差を示すラインと、その平均値を示すシグナルラインがクロスする点を売買のシグナルとする

- 移動平均線:過去一定期間の株価を平均算出し、それを直線でつなげて表したテクニカル指標。主に、単純移動平均線(SMA)と指数平滑移動平均線(EMA)が用いられる

- ボリンジャーバンド:株価の変動幅を視覚的に表示したテクニカル指標。株価が上部を超えると「買われすぎ」、下部を割り込むと「売られすぎ」と判断でき、反転のサインとなる可能性がある

オシレーター分析

オシレーター分析は、価格の上下動を数値化した指標を使用して相場の状態を判断する方法です。主に買われすぎ・売られすぎ状態の把握や、トレンド転換のタイミングを見るために使用されます。

代表的なオシレーター指標は、以下のとおりです。

- RSI(相対力指数):価格の上昇幅と下落幅から計算され、70〜80以上を「買われすぎ」、20〜30以下を「売られすぎ」とみなすことで、反転の可能性を見極める

- ストキャスティクス:買われすぎや売られすぎを把握するために用いられるテクニカル指標。一定期間の最高値と最安値の範囲内で、現在の終値がどの位置にあるかを%表記で示す

これらを活用することで、株式取引におけるエントリーポイントやエグジットポイントをより明確に判断できます。

ローソク足分析

ローソク足分析は、株価の上下動を「ローソク」の形状で表現し、そのパターンを分析する手法です。

ローソク足は、始値、高値、安値、終値の4つの価格を使って描かれます。ローソク足の実体部分は始値と終値の間を表し、上下に伸びた線部分はその期間の最高値と最安値を示します。

さらに、単独のローソク足や複数のローソク足が連続して現れるパターンには「ハンマー」や「ハンギングマン」、「流れ星」など特定の名称がつけられ、それぞれがトレンド転換のサインとされています。これらのパターンを学び、チャート上で発見することで、株価動向を予測できるようになります。

チャートパターン分析

チャートパターン分析とは、株価チャートの形状(パターン)から、その後の株価の動きを予測するテクニカル指標です。以下が主なパターンです。

| フォーメーション名 | 特徴 | 予測 |

|---|---|---|

| ヘッドアンドショルダー | 価格が左肩、頭、右肩と3つのピークを形成 | 下落 |

| ダブルトップ | 価格が2回同じレベルまで上昇し、その後下落 | 下落 |

| ダブルボトム | 価格が2回同じレベルまで下落し、その後上昇 | 上昇 |

これらのパターンは株価チャート上で発見しやすく、反転する可能性を示す強力なシグナルとなります。しかし、必ずしも予測どおりに動くわけではないので、他のテクニカル指標と併用し、慎重に取引することも大切です。

株式取引におすすめのテクニカル指標6つ

最も効果的なテクニカル指標を見つけ出すには、現在の市場状況を把握することに加えて、取引戦略の目標を考慮することが大切です。また、個別株を取引する場合においても、その株が含まれている株価指数にテクニカル指標をあてはめれば、市場の全体像を把握できます。

以下に、株式取引の分析に使用する代表的なテクニカル指標を6つ紹介します。

| 指標の名称 | 指標の種類 | 特徴 |

|---|---|---|

| クライアントセンチメント | 逆張り系 |

|

| 相対力指数(RSI) | モメンタム系 |

|

| ストキャスティクス | モメンタム系 |

|

| 単純移動平均線(SMA) | トレンド系 |

|

| 指数平滑移動平均線(EMA) | トレンド系 |

|

| 移動平均収束拡散手法(MACD) | モメンタム系 |

|

続いて、それぞれのテクニカル指標を詳しく解説していきます。

クライアントセンチメント

クライアントセンチメントとは、市場参加者の見通しを表したものです。クライアントセンチメントのデータは、証券会社のトレーディングデスクのデータにもとづいたもので、本番口座における個人顧客の取引を測定し、市場の方向性にバイアスが生じているかどうかを判断できます。センチメントが極端なレベルに近づくと、トレーダーは反転の可能性が高いと考え始めます。そのため、この指標は逆張り(コントラリアン:逆張り投資家)の指標であるとともに、先行指標の要素もあると考えられています。

下図の例は、IG証券のセンチメントゲージである「IGクライアントセンチメント指数」の例で、ダウ平均株価指数(ティッカー:Wall Street)を表しています。このデータでは、トレーダーの64%がショートポジションを持つため、大多数のトレーダーがWall Streetの株価は下がると予想していることを意味しています。しかし、センチメントは強気となっているため、データにもとづけばWall Streetの株価は上昇が期待できることになります。センチメント(または個別の指標)だけで取引を実行することはおすすめしませんが、ダウ平均の構成銘柄を取引するのであれば、追加の指標を使う前にこのデータを情報ツールとして利用するとよいでしょう。

DailyFXでは、FX、コモディティ、仮想通貨、主要株価指数においてIG個人顧客の本番口座でのトレードにもとづいたクライアントセンチメントのデータを提供しています。IGプラットフォーム上の個別銘柄で該当するものについては、株式のセンチメント分析もご利用いただけます。

相対力指数(RSI)

相対力指数(RSI)とは、値動きの大きさを測定し、市場が買われすぎか売られすぎかを判断するモメンタム系のオシレーターのことです。RSIが30未満なら売られすぎ、70を超えていれば買われすぎと判断されます。この値は反転の可能性を示す重要な水準であるため、RSIは先行指標に分類されます。

下記のチャートは、ウーバー・テクノロジーズ(ティッカー:UBER)の日足チャートにRSIをあてはめたものです。RSIは30から70の間でしばらく推移した後に、30のレベルを割り込んでいます。30を下回ってからトレンドがいったん上向きに反転するように見えますが、価格は下がり続けているため、最初のシグナルは「だましのシグナル」です。しかし、RSIが30を下回っていて上昇に転じるときに2つ目のシグナルが出ています。翌日にRSIが30のラインを突破したことで、初めて反転が確認されています。

ストキャスティクス

ストキャスティクスとは、買われすぎや売られすぎを判断するのに用いられるテクニカル指標のことです。ストキャスティクスもモメンタム系の指標の1つです。RSIが値動きのスピードを測定するのに対して、ストキャスティクスは、一定期間の価格のレンジに対する現在の株価を測定します。

%Kライン(黒線)は、一定期間の最安値と最高値に対する直近の終値を使って計算し、%Dライン(赤の点線)は%Kラインの単純移動平均線(3日間移動平均線がよく利用される)を示しています。ストキャスティクスでは、%Kラインが%Dラインの上に突き抜けると強気のクロスオーバーとなります。

反対に、%Kラインが%Dラインの下に突き抜けた場合は、弱気のシグナルとなります。最も強いシグナルとして、20の下から上に抜ける動きとなる強気のクロスと、80を割り込む動きとなる弱気のシグナルが挙げられます。

下図は、ストキャスティクス指標をS&P500の価格チャート(ティッカー:US 500)に適用しているものです。このチャートでは、80のラインの上で弱気のクロスオーバーが起こり、トレンドが下向きに反転する可能性を示しています。また、このラインが80にクロスしたときに反転が確認されます。同じように、強気のクロスオーバーは20未満で起こり、20のラインにクロスしたときに反転を確認できます。

単純移動平均線(SMA)

単純移動平均線(SMA)とは、一定期間の平均株価を表す遅行指標のことです。トレンド相場では、単純移動平均線は短期的な値動きの変動を調整するため、トレンドをわかりやすく判断できます。

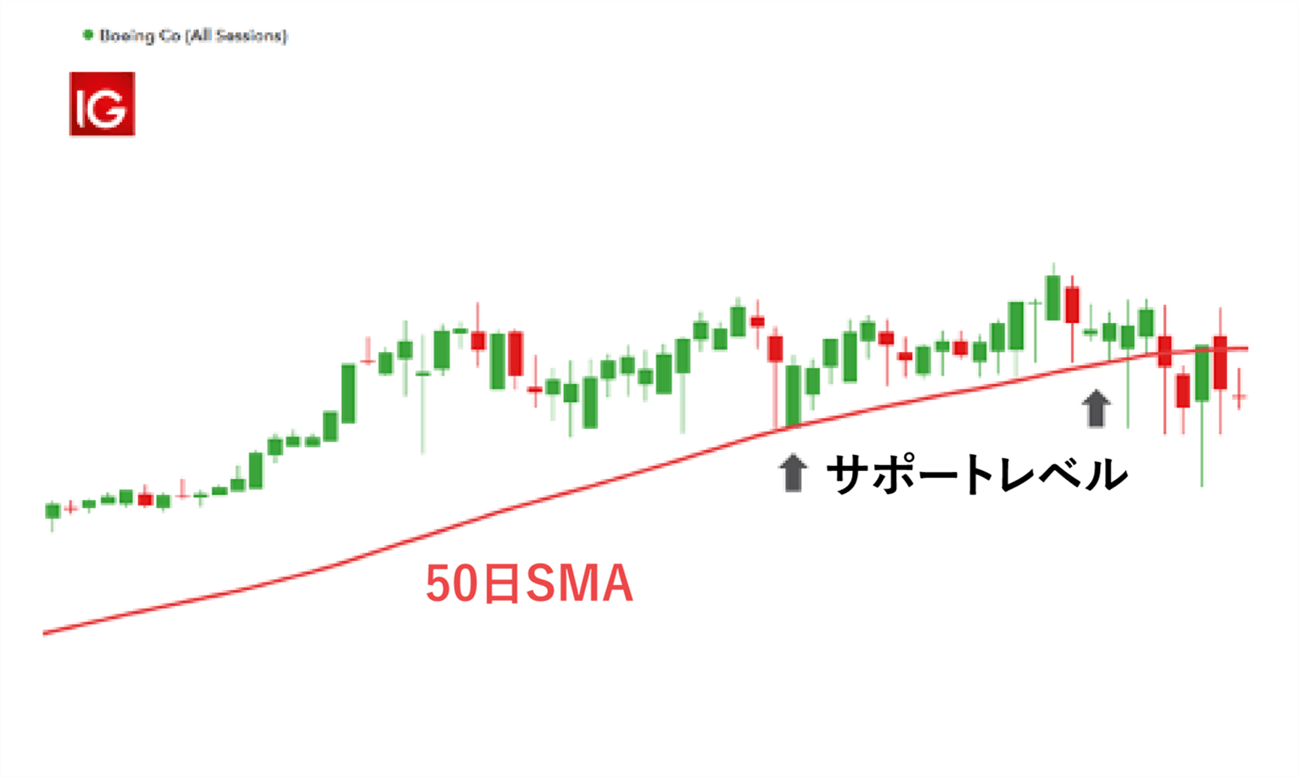

以下のチャートで示しているように、移動平均線を使えば、レンジ相場でサポートラインやレジスタンスラインを確認できます。50日移動平均線をボーイング(ティッカー:BA)の株価のチャートにあてはめると、株価がレンジ相場で推移している場合でも、50日移動平均線をサポートラインと捉えればよいことがわかります。

指数平滑移動平均線(EMA)

指数平滑移動平均線(EMA)とは、一定期間における平均価格を表すテクニカル指標のことです。単純移動平均線と同様に遅行指標です。ただし、単純移動平均線では期間内のすべてのデータを均等に加重しますが、指数平滑移動平均線では直近の株価に比重を置くという違いがあります。これにより、単純移動平均線で見られるようなタイムラグを軽減させることが可能です。そのため、取引チャンスを逃すことなく市場の全体像を把握でき、トレンドフォロー型による取引に最適な指標の1つと言えます。

MACD(移動平均収束拡散法)

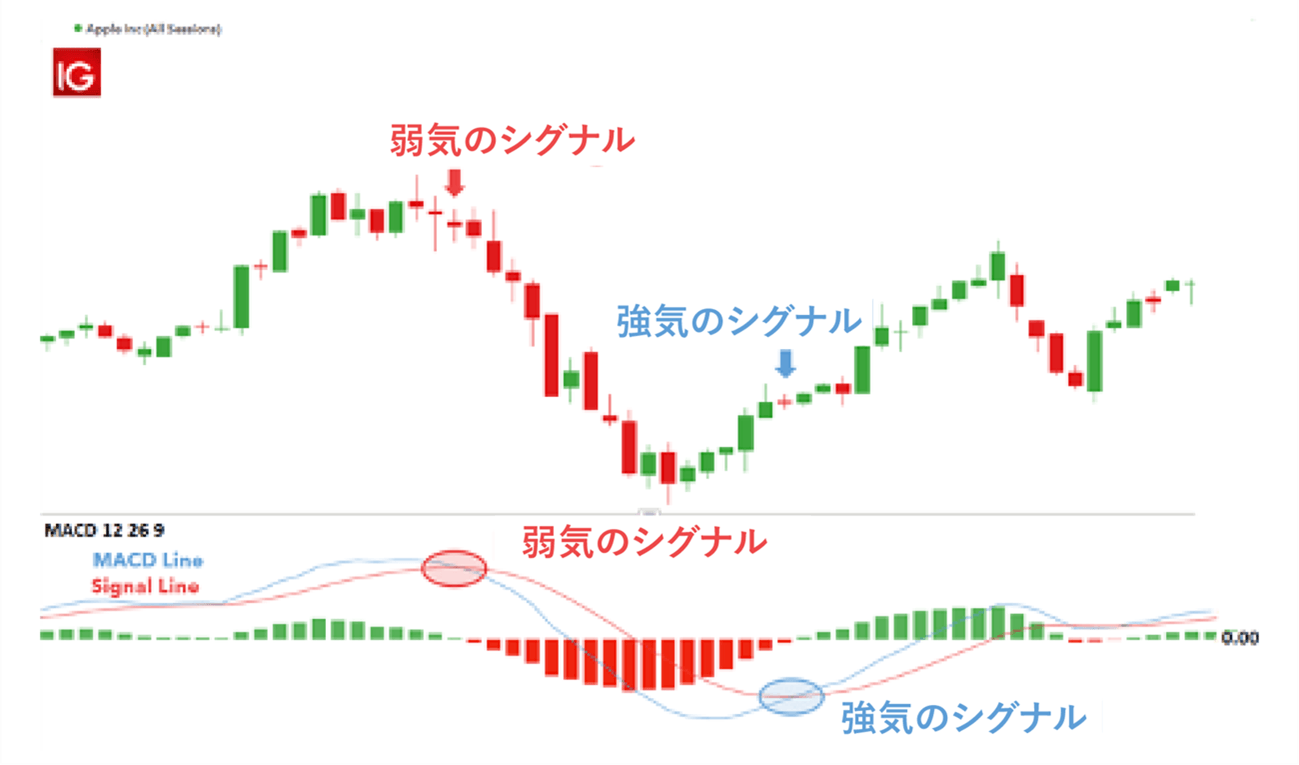

MACD(移動平均収束拡散法)とは、モメンタムとトレンドの強さの両方を測定できるテクニカル指標のことです。MACDでは、MACDライン(青)とシグナルライン(赤)に加えて、MACDラインとシグナルラインの差を示すヒストグラム(緑)が表示されます。

MACDラインは、2本の指数平滑移動平均線(一般的な設定では12日と26日の指数平滑移動平均線)の差で、シグナルラインは一般的にMACDラインの9日指数平滑移動平均線です。これらの線がゼロラインを中心にして推移するため、MACDはオシレーターのような性質があり、買われすぎのサインはゼロラインの上に、売られすぎのサインはゼロラインの下に現れます。

下の図で、アップル(ティッカー:AAPL)の例を見てみましょう。

- MACDラインが、ゼロラインの下でシグナルラインの上にクロスしたときは、強気のサイン

- MACDラインが、ゼロラインの上でシグナルラインの下にクロスしたときは、弱気のサイン

テクニカル指標を用いた株式取引の注意点

株式取引では、テクニカル指標を適切に利用することが重要です。ここでは、テクニカル指標を用いる際の注意点を紹介します。

- 複数の指標を組み合わせる:1つの指標だけに頼るのではなく、複数のテクニカル指標を同時に利用することがおすすめです。各指標が異なる視点から情報を提供するため、より幅広く分析することが可能になります

- 指標の信頼性を確認する:当然ながら、すべてのテクニカル指標が100%正確なわけではありません。そのため、自身の取引スタイルにあわせて信頼性の高い指標を使用し、また売買シグナルが発生した際はその信頼性を確認することが重要です

- 適切な期間を設定する:テクニカル指標の設定期間は、短期間であればあるほど敏感に反応します。しかし反面、ノイズ(偶然の値動き)も増えます。そのため、取引計画に沿った適切な期間を設定することが欠かせません

株式取引のテクニカル指標でよくある質問

最後に、株式取引のテクニカル指標に関するよくある質問をまとめます。

テクニカル指標はどのくらい重要ですか?

テクニカル指標は、市場の動向を理解し、時期を見極めるための有用なツールです。しかし、それだけに頼るのではなく、市場ニュースやファンダメンタルズ分析と併用することが推奨されます。

テクニカル指標を使う際の注意点は何ですか?

テクニカル指標は過去のデータをもとにしているため、突発的な市場変動に対応できないことがあります。また、指標によっては売買シグナルが遅れることもあります。

一番信頼性が高いとされるテクニカル指標は何ですか?

一概に最も信頼性が高いと言える指標はありません。投資スタイルや目的によって最適な指標は異なります。

先行指標と遅行指標の違いとは?

先行指標と遅行指標は、どちらも過去の株価データにもとづいていますが、先行指標は市場で予想される値動きを示しています。これに対して遅行指標は、トレンドが確認されたときに、エントリーとエグジットのサインを見極めるために使われます。

この2つの指標には類似点と相違点がありますが、どちらも同じように重要です。トレーダーは両方の指標を同時に使うことがおすすめと言えます。

テクニカル指標を学ぶためのよいリソースは何ですか?

信頼性のある金融ニュースサイトや専門書籍などがおすすめです。ただし、実際にテクニカル指標の使用感や信頼度が高いかどうかを試してみることが重要と言えます。

株式取引にテクニカル指標をうまく取り入れて予測の精度を向上させよう

さまざまなテクニカル指標の中から、自身の株式取引戦略にあわせたものを選ぶのは難しいはずです。まずは、取引計画で重視する要素を洗い出し、それにあわせてテクニカル指標を選択するとよいでしょう。ただし、どのテクニカル指標でもその1つだけを利用し続けることはおすすめしません。他のテクニカル指標を組み合わせたり、ファンダメンタルズ分析も利用したりするなど、多角的な予測を取り入れたほうが、より精度の高い取引ができるようになるでしょう。

【関連コンテンツ】

- センチメント分析による株のトレード|マーケットの心理を知る方法

- 株式トレードと株式投資|プロが語る相違点と失敗しない対処法を解説

- 株式市場の取引時間はいつから?日本やアメリカなど世界の開場・閉場時間を解説

- 経済指標カレンダー

テクニカル分析入門

テクニカル分析について

DailyFXでは、300以上の学習コンテンツを公開中!

DailyFXでは、トレーダーの皆様に向けて、為替やコモディティ、株式指数等に関する最新のマーケットデータや、経済指標カレンダー、個人投資家の動向に関する情報を公開中。スキルアップに役立つ、学習コンテンツや無料トレードガイドもぜひご利用ください。

トレードに役立つ最新情報をX(@DailyFXJapan)やYouTube(デイリーFX公式チャンネル)でも配信中です。今すぐチェック!