すべての主要な反転パターンの中で最も確かなパターンとされるヘッドアンドショルダー(三尊天井)は、FXおよび株式市場に投資する初心者から経験豊富なトレーダーまで多くのトレーダーが利用するチャートパターンです。このチャートパターンの利点は、リスク水準と利益目標を設定するエリアが明確であることです。

逆ヘッドアンドショルダーも同様にトレーダーの有用な武器であり、標準型のフォーメーションと同じアプローチを使用します。ヘッドアンドショルダーによる株式およびFXの分析プロセスは同じ論理を使用し、本稿ではこれについて解説します。

ヘッドアンドショルダーパターン(三尊天井・逆三尊): 主なポイント

- ヘッドアンドショルダー(三尊天井)とは?

- 逆ヘッドアンドショルダー(逆三尊)とは?

- FXおよび株式チャートでヘッドアンドショルダー(三尊天井・逆三尊)を見つける方法

- ヘッドアンドショルダー(三尊天井・逆三尊)の利点と欠点

インタラクティブなFXパターンについてのクイズに挑戦してみてください!

ヘッドアンドショルダー(三尊天井)とは?

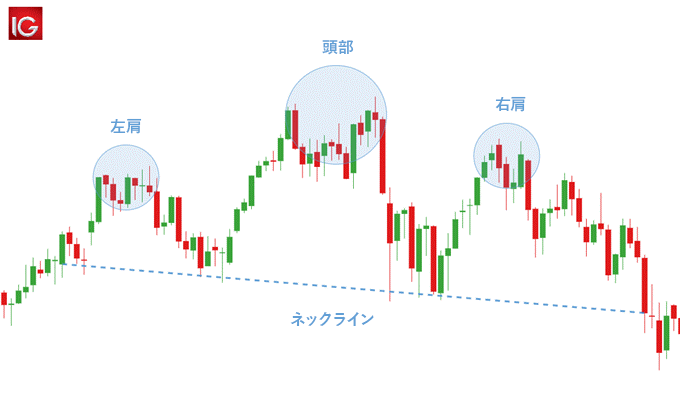

ヘッドアンドショルダーは、トレンドの反転パターンで、トレンドがその勢いを失った後、いつ反転が始まるかを見極める上で役立ちます。この反転は、上昇トレンドの終わりを示唆します。ヘッドアンドショルダーは、名前の通りのわかりやすい外見をしており、はっきりした「左肩」、「頭部」、「右肩」とネックラインが形成されます(下の図参照)。

逆ヘッドアンドショルダー(逆三尊)とは?

逆ヘッドアンドショルダー(逆三尊とも呼ばれる)は、ヘッドアンドショルダーと基本構造は似ていますが形が反転しています。逆ヘッドアンドショルダーは、下降トレンドで観察され(下の図参照)、安値切り上げの際に下降トレンドの反転を示唆します。

なぜヘッドアンドショルダーが起きるのか

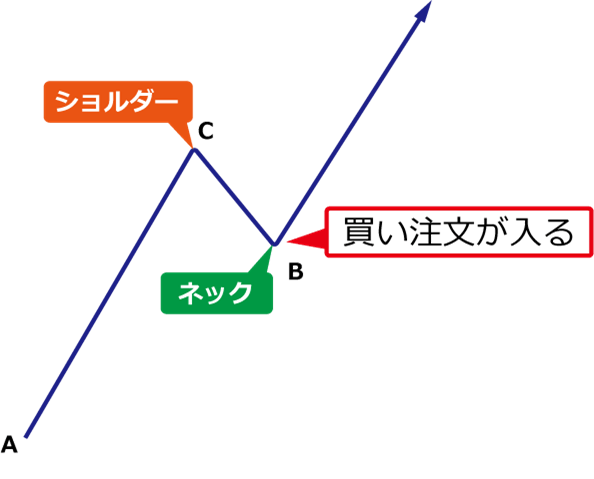

ヘッドアンドショルダーは上昇トレンドで形成されます。価格の上昇中は買いポジションを保有しているトレーダーが押し目を付けた局面で追加の買い注文を入れたり、買いポジションを保有できずに押し目を付けるタイミングを待っていたトレーダー達が押し目で新規の買い注文を入れたりします。この時の押し目は最初のネック(首)になり、これらの買い注文によって価格が前回の高値を超えて伸びていくことでショルダー(肩)が形成されるのです。

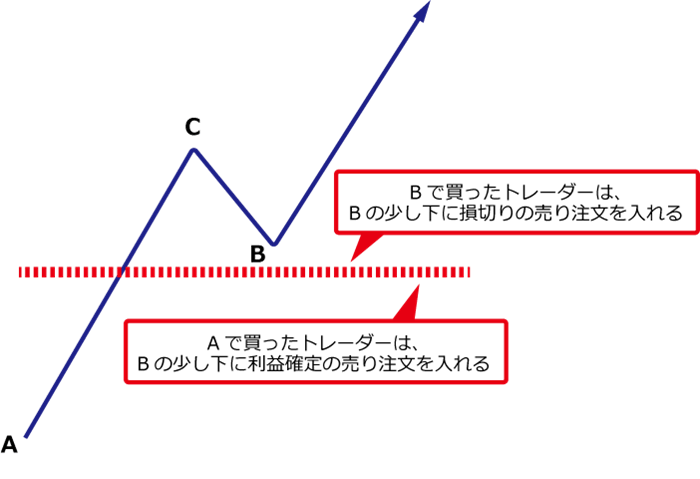

また、すでに買いポジションを保有していたトレーダーは押し目を付けた価格の少し下に利益確定の売り注文を、買いポジションを押し目で追加または新規で保有したトレーダーは、損切りの売り注文を押し目の少し下に入れることが多い傾向があります。つまり、2種類の売り注文が押し目の少し下にたまることになるのです。

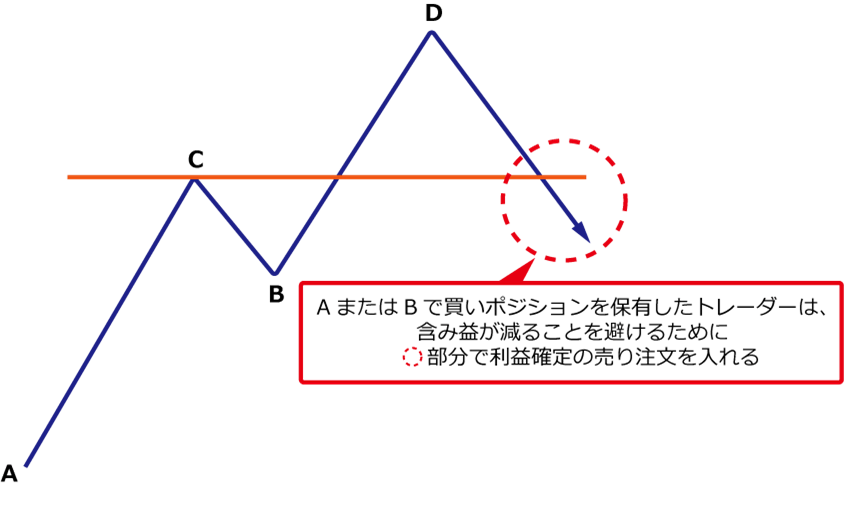

その後に価格が伸びていって高値をつけた後に下落してくると、ヘッド(頭)が形成されます。買いポジションを持っているトレーダーはショルダー付近がサポートラインとなり、反転することを期待します。

しかし、反転することなく下抜けてしまうと買いポジションを保有しているトレーダーの一部は含み益が減ってしまうことを避けるために、利益確定の売り注文を出します。すると売り圧力が強まって下落しますが、最初のネックで反発することが多いです。

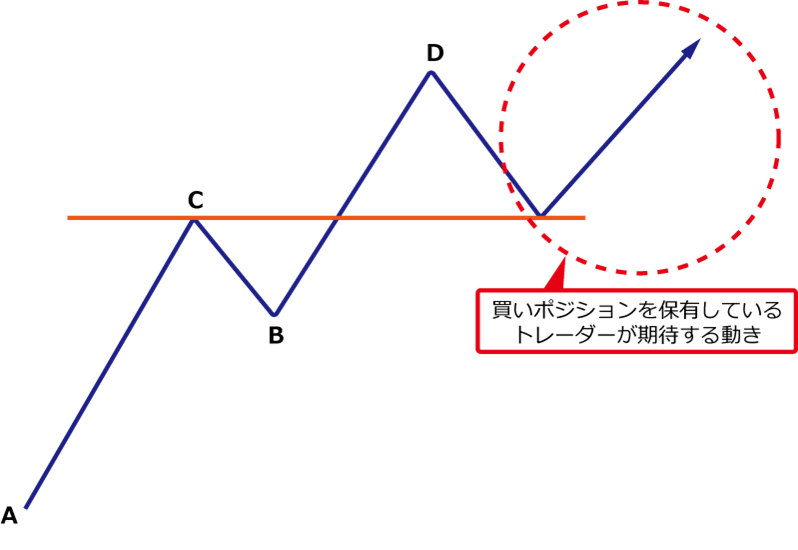

というのも、天井圏で売りポジションを保有したトレーダーが最初のネックで利益確定の買い注文を出すからです。さらに、押し目で買いポジションを保有したいトレーダーも買い注文を入れてきます。したがって、結果として買い注文が増えて一旦反発しやすいのです。ここの押し目は2つ目のネックになります。

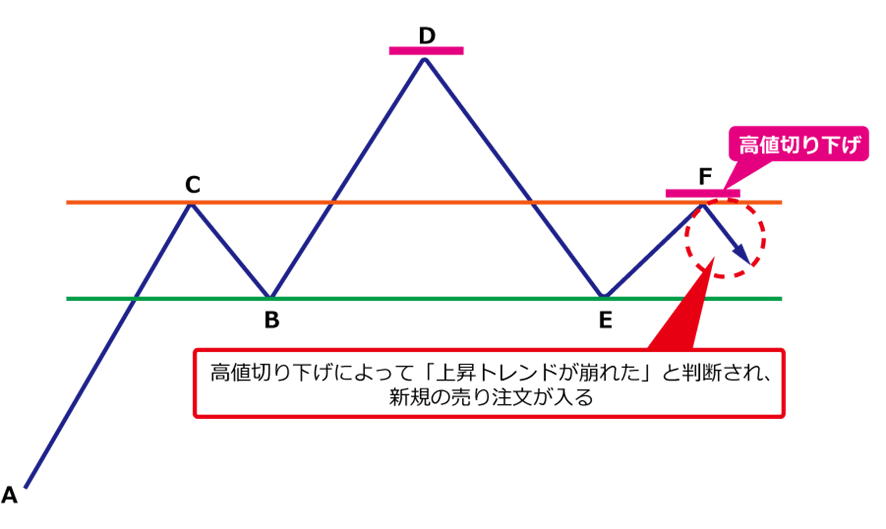

再上昇していった価格がヘッドを超えずに下落して高値を切り下げてしまうと、2つ目のショルダーが形成されます。買いポジションを保有しているトレーダーは、含み益を減らさない為に利益確定の売り注文を出してきます。

加えて、新規の売り注文を入れてくるトレーダーも出てくるため、最初のネックまでずるずると下がっていくことになるのです。

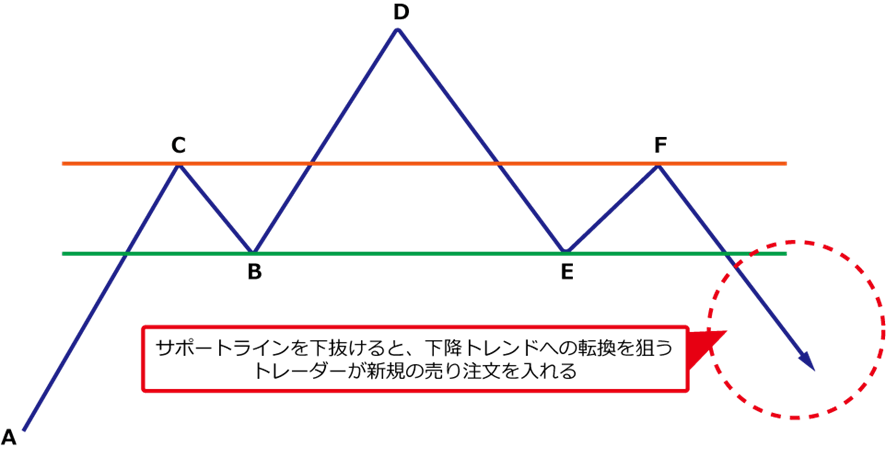

1つ目のネックと2つ目のネックには買いポジションを保有したトレーダーの利益確定や損切の売り注文がたまっています。

さらに、ネックラインを下抜けると「サポートラインを下抜けた」と判断して下降トレンドへの転換を狙うトレーダーの新規の売り注文も入ってきます。そのため、売り注文が集中して大きく下落しやすくなるのです。

FXおよび株式チャートでヘッドアンドショルダー(三尊天井・逆三尊)を見つける方法

FXと株式のチャート上でヘッドアンドショルダーを認識する方法に違いはありません。すべてのトレード戦略へ組み込むことのできる用途の広いツールです。以下、このパターンを識別する際の主なポイントです。

- プライスアクションとテクニカル指標を使用して全体的な相場のトレンド(先行する上昇トレンド)を見極めます。

- ヘッドアンドショルダーのチャート構造を見つけます。

- 「頭部」と「両肩」の間の距離は、できる限り等間隔であるものとします。

- 両肩の間の安値水準でネックラインを描画します。水平であることが望ましいとされますが、必須ではありません。

これらのステップは、標準型と逆型の両方のヘッドアンドショルダーパターンを識別するために利用できます。

ヘッドアンドショルダー(三尊天井・逆三尊)のトレード手法

ヘッドアンドショルダーはエントリーや利益確定、損切の価格が分かりやすいため、FX初心者の方でもパターンを見つけることさえできれば手軽に使うことができます。

簡単に言えば、

- ネックラインをブレイクしたらエントリー

- ネックラインをブレイクした後、価格がネックラインの反対側に戻ってしまったら損切り

- ネックラインとヘッドの間の値幅を測定し、利益確定の価格を算出

ということです。

以下で順にヘッドアンドショルダーと逆ヘッドアンドショルダーのトレード方法を解説させていただきます。

ヘッドアンドショルダーを使用する株式、FXのトレード方法

ヘッドアンドショルダーではネックラインをブレイクし、ローソク足がネックラインの下で終値を付けた時点で売りエントリーをするのが一般的なトレード方法になります。この手法はトレードチャンスを逃さずに済むことがメリットです。しかしながら、価格がネックラインの反対側に戻って損切りを余儀なくされやすいというデメリットもあります。

もう一つのトレード方法はローソク足がネックラインの下で終値を付けた後、上昇してネックラインを試し、再度下落した時に売りエントリーをするという方法になります。この手法は一般的な方法よりも損切りになる確率が低くなることがメリットです。ただし、ネックラインを試す動きが無かった場合は、トレードチャンスを逃すことになるというデメリットがあります。

なお、どちらの方法もネックラインとヘッドの間の値幅を測定し、ネックラインからその値幅分下が利益確定の価格です。トレードチャンスを逃したくない場合は一つ目の手法、手堅くトレードしたい場合は2つ目の方法がおすすめになります。

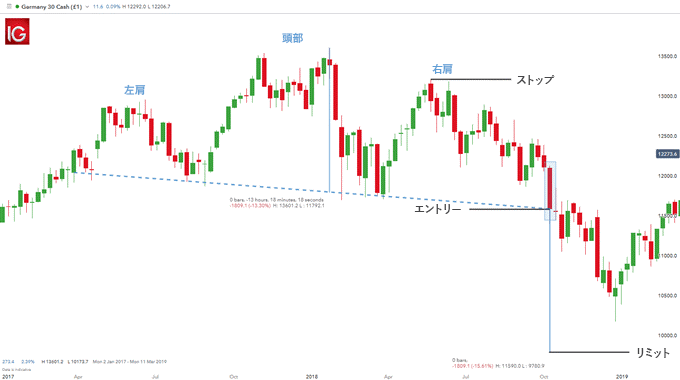

上の図はドイツ株価指数(DAX)チャート上のヘッドアンドショルダーです。パターンのフォーメーションは明確で、ネックラインは青の水平の点線で強調されています。ショートでのエントリーは、確認用のローソク足がネックラインの下で引けた後、チャート上の「エントリー」と書かれた場所、またはネックラインを数ピップス割り込んだところで仕掛けます。一部のトレーダーは「2日間」終了ルールを採用し、ネックラインの下で確認用ローソク足が2本引けてからショートでトレードを仕掛けます。ネックラインをブレイクした後に数ピップス下ですぐにトレードを開始することにより、トレーダーは下方への値動きすべてを利用することができますが、この戦術は、ネックラインのブレイクがローソクの足の終値により確認されていないため、リスクは高くなります。

ストップとリミット価格の設定には経験則があります。「右肩」の高値をストップ価格とし、ネックラインから「頭」までの垂直距離(値幅)、このケースでは1832.8ピップスをリミットまでのおおよその距離(値幅)とする方法です。このトレードのリスク・リワード比率はおよそ1:1.2ですが、これはDailyFXが推奨するリスク管理パラメーターの範囲内です。

逆ヘッドアンドショルダーを使用する株式、FXのトレード方法

逆ヘッドアンドショルダーのトレード方法は、前述したヘッドアンドショルダーと真逆になります。チャートパターンも逆さまになるため、慣れるまでは間違えないように注意しましょう。

逆ヘッドアンドショルダーではネックラインをブレイクし、ローソク足がネックラインの上で終値を付けた時点で買いエントリーをするのが一般的なトレード方法になります。この手法はトレードチャンスを逃さずに済むことがメリットです。しかしながら、価格がネックラインの反対側に戻って損切りを余儀なくされやすいというデメリットもあります。

もう一つのトレード方法はローソク足がネックラインの上で終値を付けた後、下落してネックラインを試し、再度上昇した時に売りエントリーをするという方法になります。この手法は一般的な方法よりも損切りになる確率が低くなることがメリットです。ただし、ネックラインを試す動きが無かった場合は、トレードチャンスを逃すことになるというデメリットがあります。

なお、どちらの方法もネックラインとヘッドの間の値幅を測定し、ネックラインからその値幅分上が利益確定の価格です。トレードチャンスを逃したくない場合は一つ目の手法、手堅くトレードしたい場合は2つ目の方法がおすすめになります。

上のUSD/ZAR通貨ペアのチャート上の逆ヘッドアンドショルダーパターンは非対称な構造となっていますが、このような非対称性は多くのフォーメーションできわめてよく見られます。ネックラインはわずかに歪んでいますが、このパターンの整合性は維持されています。

ロングのエントリー価格はネックラインをブレイクした点または、ネックラインより上でのローソク足の終値とします。ストップまでの値幅は、「右肩」の安値までの距離としますが、リミットまでの値幅は、「頭部」の安値からネックラインまでの値幅を計測して使用します。

ヘッドアンドショルダーの「だまし」を回避する方法

ヘッドアンドショルダーの「だまし」を回避する方法で、一番重要なことはネックラインを下抜けて終値を付けたことをしっかりと確認することになります。つまり、ヘッドアンドショルダーが完全に形成されたことを確認してからエントリーするということです。

また、ネックラインがサポートラインからレジスタンスラインへ転換したことを確認してからエントリーをするのも良い方法です。価格がネックラインの反対側に戻る動きを抑えてくれるかどうかエントリー前に確認できるからです。

上位足のトレンドを見てみるものよいでしょう。上位足のトレンド方向に逆らったエントリーでは、上位足のトレンドに飲み込まれてだましに合いやすいからです。例えば、日足が下落トレンドであれば、1時間足のヘッドアンドショルダーを狙うといった具合に、トレンド方向へのエントリーを心がけましょう。

だましに気を付けてエントリーをすることで、段々と勝率の高いトレードをすることができるようになります。

ヘッドアンドショルダーと損切りのタイミング

ヘッドアンドショルダーはエントリーや利益確定だけでなく、損切りのタイミングも明確です。一般的に損切りのタイミングは価格がネックラインの反対側に戻ってしまった時におこなわれます。これはネックラインがサポートラインからレジスタンスラインに転換しなかった、またはレジスタンスラインに転換したもののブレイクされてしまったとも言えます。

損切りのタイミングを遅らせたい場合は、2番目のショルダーの少し上で損切りをするパターンが多いです。ただし、損切りを遅らせればその分リスクは上がっていきます。

ヘッドアンドショルダーは多くのトレーダーが意識するチャートパターンであり、実際のトレードでも生かすことが可能です。とはいえ、ヘッドアンドショルダーを使えば絶対に勝てるわけではないため、適切なポイントで確実に損切りをすることが重要になります。

ヘッドアンドショルダー(三尊天井・逆三尊)の利点と欠点

| 利点 | 欠点 |

|---|---|

| 経験のあるトレーダーならば識別が容易。 | 初心者トレーダーには識別が困難。 |

| リスクとテイクプロフィット(利益確定のための決済指値)価格が定義されている。 | 確認用ローソク足の終値がネックラインよりはるかに下となり、結果としてストップロスまでの値幅が大きくなる場合は見直す必要がある。 |

| 大きな値動きを利用できる可能性。 | 相場は引き戻し、ネックラインを頻繁に試して、初心者のトレーダーを混乱させる場合がある。 |

| すべてのマーケットにおいて使用できる。 | 有利なリスク・リワード比率になるとは限らない。 |

ヘッドアンドショルダーはFX初心者の方の場合、識別するのが少々大変かもしれません。しかし、慣れてしまえば簡単に見つけられるようになるため、大きな問題にはならないでしょう。

また、ローソク足の終値がネックラインをブレイクしたことを確認することがだましを回避するために重要になります。とはいえ、ネックラインより終値がはるかに下となり、結果としてストップロスまでの値幅が大きくなる場合、損切りをする際のリスクが大きくなってしまうことからトレードを見直し、時にはトレードしないという決断も必要です。

加えて、ヘッドアンドショルダーはFX以外のマーケットでも使うことができますが、必ずしも有利なリスク・リワード比率になるとは限らないため、リスク・リワード比率が有利な時にだけエントリーすることも覚えておいてください。FXのリスク管理手法についてはこちらの記事をご覧ください。

まとめ

ヘッドアンドショルダーはトレンド転換の分析やトレードを仕掛けるタイミングを考える際によく用いられるチャートパターンです。

ヘッドアンドショルダーの重要なポイントは3つの高値の水準をチェックすること、ネックラインを終値でブレイクしていることになります。また、エントリーした後はネックラインの反対側に戻ってしまった時に速やかに損切りをすることも大切です。

ヘッドアンドショルダーをトレードに活用し、ぜひ相場の転換点やより良いエントリータイミングを狙ってみてください。

FXのトレードパターンに関するおすすめの記事

- トレードを始めたばかりの方は、無料のFX初心者向けガイドをお役立ててください

- 一般的なFXのトレードパターンに関するクイズにも挑戦してみてください