インプライドボラティリティとは?

インプライドボラティリティとはボラティリティの種類の一つです。つまり、価格の変動率を表すものになります。インプライドボラティリティはオプション取引においてよく使われ、FXでも有効なものですが、理解するにはまずボラティリティの知識が必要です。以下でボラティリティから順に解説させていただきます。

ボラティリティとは

ボラティリティとは「価格変動性」とも呼ばれ、通貨や株式などの価格の変動率のことです。急騰と急落を繰り返すような相場では価格の変動率が高くなり、「ボラティリティが高い(大きい)」と表現されます。逆に、小動きが続いた場合は「ボラティリティが低い(小さい)」と言われます。ボラティリティは、その商品のリスクの度合いとしてとらえるのが一般的です。ボラティリティが高い商品はリスクが高く、ボラティリティが低い商品はリスクが低いと判断されます。ただし、ボラティリティが高い場合は大きな利益を狙いやすいとも言えるでしょう。

ボラティリティの中でも過去の価格の変化をもとに統計的に算出されるのが「ヒストリカルボラティリティ」です。また、この他にマーケット参加者の取引価格から逆算される「インプライドボラティリティ」があります。オプションの理論価格ではインプライドボラティリティが利用されます。

インプライドボラティリティとは

インプライドボラティリティ(Implied Volatility、IV)は予想変動率とも言われ、オプション取引におけるテクニカル分析の一つです。特定のマーケットまたは有価証券について予想される変動の程度を示す変数で、要するに将来の変動率(ボラティリティ)を予測するために使われます。この将来の変動率はマーケット参加者による将来の予想が反映されたものです。

インプライドボラティリティの計算にはブラックショールズモデルなどが用いられます。ブラックショールズモデルとは米国の経済学者フィッシャー・ブラックとマイロン・ショールズによって考案されたオプションの理論価格計算のモデルです。インプライドボラティリティでは原資産価格や権利行使価格、金利、残存期間、原資産のボラティリティ、配当利回りという構成要素からオプション価格(理論価格)が算出されます。

インプライドボラティリティのチャートを紹介!

インプライドボラティリティ(IV)は、トレーダーが認識する不確実性またはリスクの水準を反映した、パーセンテージの形で表記される数です。IVの値は、ブラックショールズのオプション価格設定モデルに由来し、規定期間における特定の株式指数、株式、コモディティ、主要通貨ペアについて予想される変化の程度を示すことができます。

インプライドボラティリティの値は、オプション価格に直接影響するため、オプショントレーダーが注目する重要な指標です。他のいくつかのマーケット参加者も、トレード戦略に組み込むべき有用な情報としてインプライドボラティリティに注目し分析しています。たとえばよく知られているVIX指数は、アット・ザ・マネーのS&P 500オプション価格にもとづく今後30日間のインプライドボラティリティの値です。

VIX指数の値(パーセント)が高くなるほど、またはインプライドボラティリティの値が高いほど、株式マーケットのリスクは上昇していることが示唆され、指定時間枠における価格変動が通常より大きくなる可能性が高くなります。潜在的なレンジが大きいということは、インプライドボラティリティがより高くなることを意味し、原資産に対しオプション価格が高くなることに相当します。

インプライドボラティリティとオプション価格のこの正の関係性は、コールオプションとプットオプションの両方に当てはまります。これは、オプション契約の価格モデルにおけるその他の変数がすべて一定であることを想定しています。直接影響するオプション価格の他に、インプライドボラティリティの分析には他に複数の利用方法があります。いくつか例を挙げると、インプライドボラティリティと実現ボラティリティの差に注意すること、マーケットセンチメントを測ること、サポートラインとレジスタンスラインを見極めること、複数の資産クラス間の関係性を見つけることなどがあります。

インプライドボラティリティとヒストリカルボラティリティの違いは?

インプライドボラティリティは予想される将来の価格変動の大きさです。特定の時間枠の中でどのぐらい大きなまたは小さな変動が想定されるか、を示します。一方、ヒストリカルボラティリティまたは実現ボラティリティは、以前の価格変動の実際の大きさを示しています。ヒストリカルボラティリティはすでに観察されたマーケット活動の全体水準を示します。

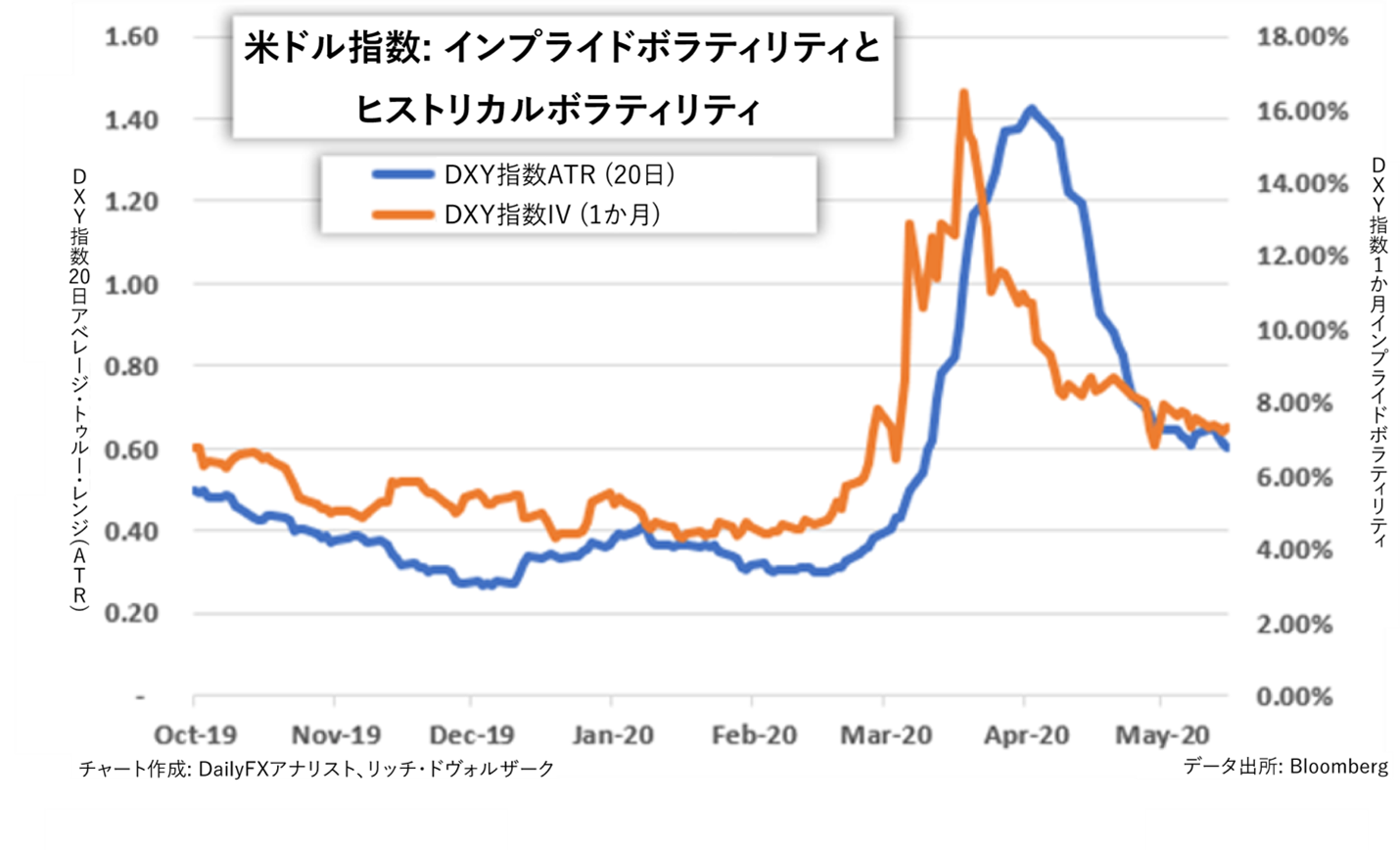

資産や有価証券のアベレージ・トゥルー・レンジ(ATR)はヒストリカルボラティリティを示す指標の例です。インプライドボラティリティとヒストリカルボラティリティは、将来の予想と過去の実績という点で若干異なりますが、2つの測定基準は密接に関係しており、似たようなパターンの動きをする傾向があります。

マーケットに影響し得る、ある程度の大きい不確実性がある場合は、インプライドボラティリティの値の方が通常高く、経済指標データ発表付近や中央銀行総裁会議などその他のリスクイベントが予定されている時によくそうなります。これはより大きな価格の変動につながる可能性があり、そのため、より高い実現ボラティリティの値が実体化する場合があります。同じように、マーケットが静かな状態の間はヒストリカルボラティリティが固定されたままのため、認識されたリスクが比較的小さい場合は、IVの方が低い傾向があります。

インプライドボラティリティとリスクの関係

インプライドボラティリティが高ければリスクも高く、逆に低ければリスクも低いと予想することができます。なぜなら、インプライドボラティリティは予想されるボラティリティの高低を表すものだからです。インプライドボラティリティとリスクの関係を理解するために、まずはボラティリティとリスクの関係から見ていきましょう。

ボラティリティとリスクの関係とは

ボラティリティが高くなれば、トレードにおいてのリスクは上がることになります。ボラティリティが高いということは、将来的に大きな値動きが予想されるからです。また、トレードを実行するかの判断には、どの程度のリスクをとり、どれくらいのリターンを目指すかが重要になります。ボラティリティはそのリスクとリターンを判断するための材料とすることが可能です。

リスクをとって高いリターンを得るにはボラティリティの高い銘柄、リターンが減ってもリスクを抑えたいという場合はボラティリティの低い銘柄をトレードするとよいでしょう。ポートフォリオにボラティリティの高い銘柄や低い銘柄を組み入れることでも、リスクとリターンの調整は可能です。ボラティリティを上手く使い、自分の許容するリスクや求めるリターンに合ったトレードをできるようにしましょう。

インプライドボラティリティはマーケットのリスクと不確実性を反映し得る

インプライドボラティリティは方向性に関わらず、予想される相場の動きの大きさについての予想です。言い換えれば、原資産の価格がどれほど大きく上昇するか下落するかについて、リスクと不確実性を反映するのです。

高いインプライドボラティリティは、大きな価格変動のより大きなチャンスをトレーダーが予想していることを示唆し、低いインプライドボラティリティは、値動きは比較的おとなしいとマーケットが予想していることを示唆しています。インプライドボラティリティは認識されている不確実性またはリスクの水準を広く示すため、その値はトレーダーがマーケットセンチメントを測る上で役立ちます。そのため、マーケットの先行きに関する参加者のセンチメントとしてその動きは注目されるのです。

インプライドボラティリティのトレードレンジは、サポートラインおよびレジスタンスラインを判別可能

インプライドボラティリティは方向性に関わらず、予想される相場の動きの大きさについての予想です。言い換えれば、原資産の価格がどれほど大きく上昇するか下落するかについて、リスクと不確実性を反映するのです。

高いインプライドボラティリティは、大きな価格変動のより大きなチャンスをトレーダーが予想していることを示唆し、低いインプライドボラティリティは、値動きは比較的おとなしいとマーケットが予想していることを示唆しています。インプライドボラティリティは認識されている不確実性またはリスクの水準を広く示すため、その値はトレーダーがマーケットセンチメントを測る上で役立ちます。そのため、マーケットの先行きに関する参加者のセンチメントとしてその動きは注目されるのです。

インプライドボラティリティのトレードレンジは、サポートラインおよびレジスタンスラインを判別可能

インプライドボラティリティの値はさまざまなトレード戦略に組み込むことも可能です。これはIVがテクニカルなサポートラインとレジスタンスラインの潜在的な領域を見極める上で有用であるためです。インプライドボラティリティのトレードのレンジは通常、価格が1標準偏差の動きに維持されると想定して計算されます。数学的には、プライスアクションは指定時間枠において定義されたインプライドボラティリティのトレードレンジ内で変動する68%の統計的確率があることを意味します。

つまり、価格が、事前に定義されたインプライドボラティリティのトレードレンジの上限でトレードされている場合、価格が下限に引き寄せられる統計的確率は84%、上昇し続ける確率は16%となります。一方、価格が、事前に定義されたインプライドボラティリティのトレードンジの下限でトレードされている場合、価格が上限に引き寄せられる統計的確率は84%、低下し続ける確率は16%となります。

FXのシグナルとしてのインプライドボラティリティのメリット

主要通貨ペアの本質的な平均回帰の性質をその大きな要因として、インプライドボラティリティは通常堅実なFXのシグナルとして機能します。インプライドボラティリティを使うことで、価格の予想レンジ幅を標準偏差で算出することができるからです。ニュースや経済指標などによってインプライドボラティリティが影響を受けることもありますが、トレードレンジが可視化されることはトレーダーにとって大きなメリットと言えるでしょう。

たとえばEUR/GBPの24時間のインプライドボラティリティトレードレンジを定義するEUR/GBP分析は、これらのテクニカル的な障壁が、トレーダーが潜在的な動きの変化ポイントとトレード機会を見極める上でどれほど役に立つかの例を示しています。

具体的な予想トレードレンジの計算方法については、次の章で後述します。

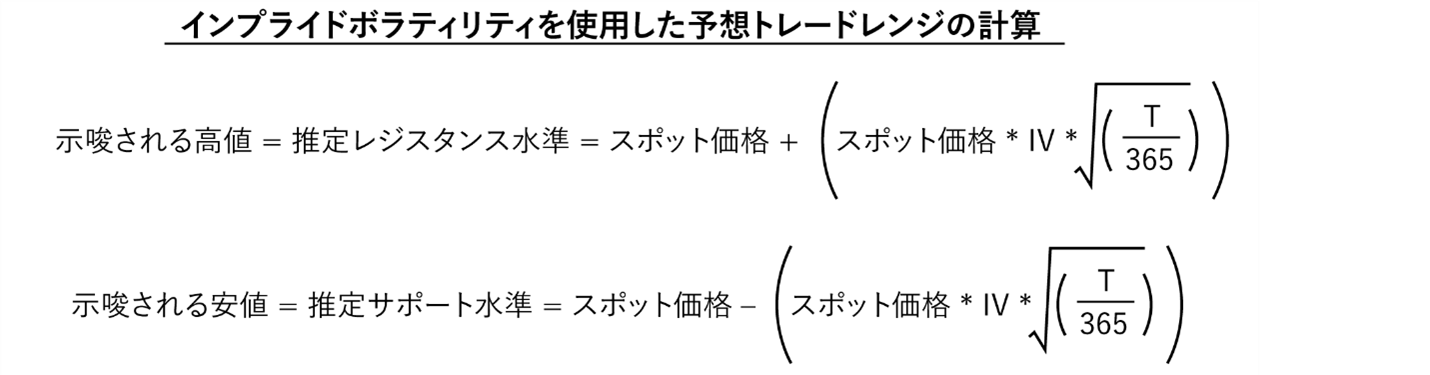

インプライドボラティリティの予想トレードレンジの計算方法

2020年1月14日、EUR/GBPは0.8541でトレードされており、翌日物(1日)オプションについてのインプライドボラティリティ値は、7.3%を記録しています。これらの値のインプットと、下のオプション由来のトレードレンジ計算式を使用すると、EUR/GBPは今後24時間に示唆されるサポート水準の0.8508と示唆されるレジスタンス水準の0.8574の間で変動するという予想は68%の統計的確率があることになります。

別の言い方をすると、1標準偏差を反映した場合、計算される24時間のトレードレンジは、スポット価格からプラスマイナス0.0033の動きであることを示唆し、これはEUR/GBPのボラティリティは、その時点で現行の価格である0.8541から、2020年1月15日のトレードセッションについて、66ピップスのバンド内に含まれると予測されることを意味します。

トレードが進み、マーケット活動が展開され、EUR/GBPは日中高値の0.8578に跳ね上がりましたが、スポット価格が急激な下落に転じ、この通貨ペアの2020年1月15日の終値は0.8547で引けました。これは示唆されたテクニカル的な障壁の上限による押しの後に売り圧力が流入したものによります。

インプライドボラティリティを使用するコモディティ、株式、指数のトレード

FXに加え、インプライドボラティリティの指標は、コモディティ、株式、指数のトレード戦略に組み込むことができます。上述の通り、インプライドボラティリティの測定は、マーケットの全体的な不確実性の水準を示しています。これに対応し、クロスアセットインプライドボラティリティのベンチマークは、それぞれの原市場との有用な関係性を反映する傾向があり、マーケットがどこに向かっているかについて示唆する場合があります。

TradingViewでチャート作成:リッチ・ドヴォルザーク

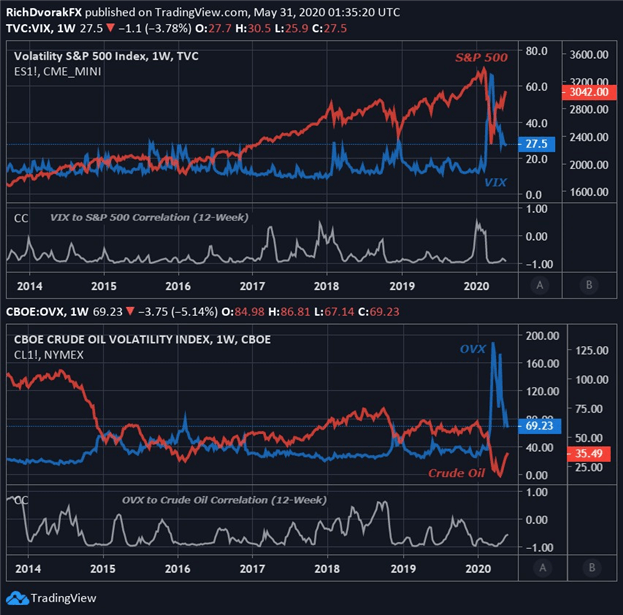

おそらく最も使用されているインプライドボラティリティベンチマークはS&P 500 VIX指数です。VIX指数は通常、マーケットで不確実性が高まっている間に上昇し、「恐怖指数」は株式の積極的な売り相場で急上昇する傾向があります。また、VIXは通常、S&P 500と強い反比例関係にあります。

OVX指数は、今後30日間に予想される原油価格のボラティリティを反映し、よく引用されるもう一つのインプライドボラティリティのベンチマークです。原油価格と株価はリスク選好度の低下に同じように反応するため、センチメントにリンクする原油がVIXとOVXの両方に負の相関を示すことが多いことは驚くに値しません。

TradingViewでチャート作成:リッチ・ドヴォルザーク

資産価格とそのインプライドボラティリティの値の反比例は一般的ですが、常にそうとは言えず、一定の例外があります。価格とインプライドボラティリティの関係は動的であり、つまり常に変化していることを意味します。これは過去の関係性の相対的な強化と弱化によるものです。

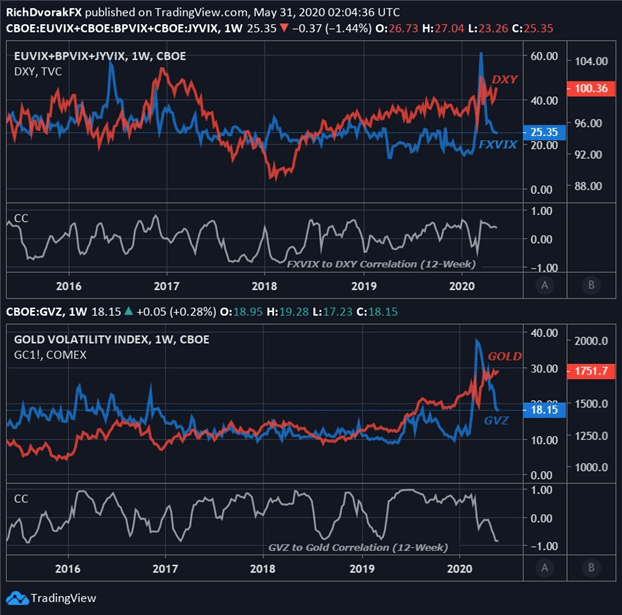

安全資産においてそれは一般的で、価格とインプライドボラティリティの直接的関係が見られます。たとえば米ドル指数(DXY)は、予想される通貨ボラティリティ(FXVIX)の強弱に概ねしたがいます。また、金の価格と金のボラティリティ(GVX)においても正の相関がよく見られます。これらの例は、マクロアプローチやその他の総合的なトレード戦略に組み込んだ場合にインプライドボラティリティの値に対する価値ある識見となります。

まとめ

トレードでは常に価格の変動を考慮する必要があり、銘柄によってその大きさは様々です。ボラティリティを把握することによって、ボラティリティの高さを活かして大きな利益を狙ったり、逆にボラティリティの低さを利用して低リスクでの運用をしたりすることができます。

許容できるリスクの幅や目指すリターンに適したトレードをするためにはボラティリティを理解することが重要です。特に、マーケット参加者による将来の予想が反映されるインプライドボラティリティは、今後のリスクやリターンに関してのヒントになるはずです。ボラティリティをあなたのトレードの目的やスタンスに合わせて活用してみてください。