主なテーマ:

- FXの取引戦略とは?

- FXの戦略:トップレベルの概要

- プライスアクション・トレード

- レンジ取引戦略

- トレンド取引戦略

- ポジショントレード

- デイトレード戦略

- スキャルピング戦略

- スイングトレード

- キャリートレード戦略

FXの取引戦略とは?

FXの取引戦略とは、FXトレーダーが通貨ペアを売買するタイミングを判断するために使用するシステムを定義するものです。トレーダーが使用できる戦略はさまざまであり、テクニカル分析やファンダメンタルズ分析などが使えます。優れた取引戦略があれば、トレーダーは市場を分析し、堅実なリスク管理手法を用いて自信を持って取引をおこなうことができます。

FXの戦略:概要

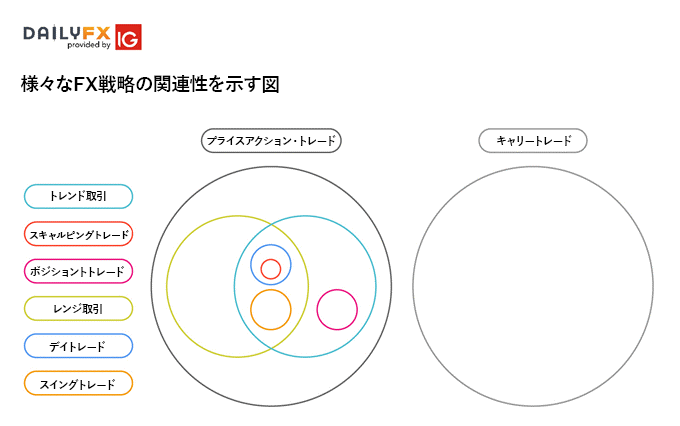

FXの戦略は、独特の組織構造に分けられているため、トレーダーが自分に合った戦略を特定する際に役立ちます。下の図は、各戦略が全体の構造の中でどのように位置づけられているかと、戦略と戦略の関係を示しています。

効果のあるFXの取引戦略

FXでは、複数の要素を組み合わせて、自分に合った取引戦略を決める必要があります。フォローできる戦略は無数にありますが、その戦略を理解し、納得した上で実行することが必須です。トレーダーにはそれぞれ固有の目標やリソースがあり、それを考慮して適切な戦略を検討しなければなりません。

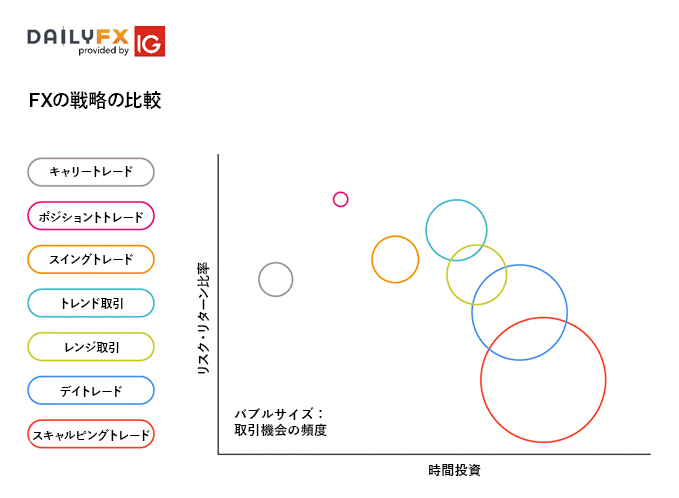

トレーダーが戦略の適合性を比較するためには、3つの基準があります。

1. 時間

2. 取引機会の頻度

3. 利益確定までの標準的な距離感

3つの基準でFXの戦略を比較しやすいように、バブルチャートに並べてみました。縦軸は「リスク・リターン比率」で、グラフの上の方にある戦略は、1回の取引で取るリスクに対してリターンが高くなっています。ポジショントレードは、一般的にリスク・リターン比率が最も高い戦略です。横軸は、取引を積極的にモニターするために必要な時間を表す「時間投資」を示しています。時間を最も必要とする戦略は、常時取引の頻度が高いスキャルピングトレードです。

1. プライスアクション・トレード

プライスアクション・トレードは、テクニカル分析を使った取引戦略を策定するために、過去の価格を研究することを意味します。プライスアクションは、単独で使用することも、インジケーターと組み合わせて使用することもできます。ファンダメンタルズが使われることはほとんどありませんが、経済関連のイベントを裏付ける要因として取り入れることは珍しくありません。上記のようなプライスアクションの枠に入る戦略は、他にもいくつかあります。

取引の期間:

プライスアクション・トレードは、様々な期間(長期、中期、短期)で利用することができます。複数の時間軸を使って分析できることから、プライスアクション・トレードは多くのトレーダーに評価されています。

エントリー/エグジットのポイント:

一般的にエントリー/エグジットのポイントとして使用されるサポートライン/レジスタンスラインの価格帯を決定する方法は数多くあります。

• フィボナッチ・リトレースメント

• ローソク足を使う

• トレンドの把握

• インジケーター

• オシレーター

プライスアクションは、レンジ取引、トレンド取引、スキャルピングトレード、スイングトレード、ポジショントレードで使用可能です。これらの戦略は、これから説明するさまざまな形式の取引で使えます。これらの戦略を用いた様々な取引手法を例示することで、取引の多様性を示すとともに、トレーダーは様々な独自の手法で取引をおこなえるのです。

2. レンジ取引戦略

レンジ取引は、サポートラインとレジスタンスラインを特定し、それらの重要な価格帯の近辺で取引をおこないます。この戦略は、ボラティリティが大きくなく、トレンドがはっきりしない市場で効果を発揮します。この戦略で使用する主なツールは、テクニカル分析です。

取引の期間:

レンジ取引戦略はどの時間軸でも機能するため、1回の取引の期間には決まりがありません。 ブレイクアウトが発生する可能性があるため、この方法には リスク管理が不可欠な要素です。その結果、レンジトレーダーはブレイクアウトが起こると、現在のレンジ内で保有したポジションは全て決済したいと考えるでしょう。

エントリー/エグジットのポイント:

オシレーターはタイミングを計るツールとして最もよく使われます。 相対力指数(RSI)、商品チャネル指数(CCI)、ストキャスティクスは、人気のある代表的なオシレーターです。プライスアクションは、オシレーターと併用して、レンジ相場のシグナルやブレイクアウトをさらに検証するために使われることもあります。

例1: 米ドル/円 のレンジ取引

USD/JPYは、過去数年間、価格水準が長期的にレンジ内で推移してきました。上のチャートでは、トレーダーがエントリー/エグジットのポイントとして使用する明確なサポートラインとレジスタンスラインを示しており、これをエントリー/エグジットのポイントとして利用します。RSIは、青:買われ過ぎと赤:売られ過ぎを示した青と赤の影付きのボックスでハイライトされており、エントリー/エグジットのタイミングを示します。

レンジ取引はリスク・リターン比率が大きい取引です。しかし、1回の取引にかかる期間は長くなります。以下の長所と短所を参考にして、トレーダーとしての目標と、自分のリソースを調整してください。

長所:

- 充実した取引機会

- 好ましいリスク・リターン比率

短所:

- 長い期間の時間投資が必要

- テクニカル分析に精通していることが必須

3. トレンド取引戦略

トレンド取引は、初心者からベテランまで多くのトレーダーに使用されているシンプルなFXの戦略です。トレンド取引は、市場の方向性の勢いを利用してプラスのリターンを得ようとするものです。

取引の期間:

トレンド自体の長さが変動するため、トレンド取引は一般的に中長期間でおこなわれます。プライスアクションと同様に、トレンド取引でもマルチタイムフレーム分析(複数の時間軸を使用する分析方法)を採用することができます。

エントリー/エグジットのポイント:

エントリーポイントは通常、オシレーター(RSI、CCIなど)で示され、エグジットポイントは高いリスク・リターン比率にもとづいて計算されます。例えば、ストップの価格を50 pips離して設定した場合、利益確定の価格はエントリーポイントから50 pips以上離して設定します。

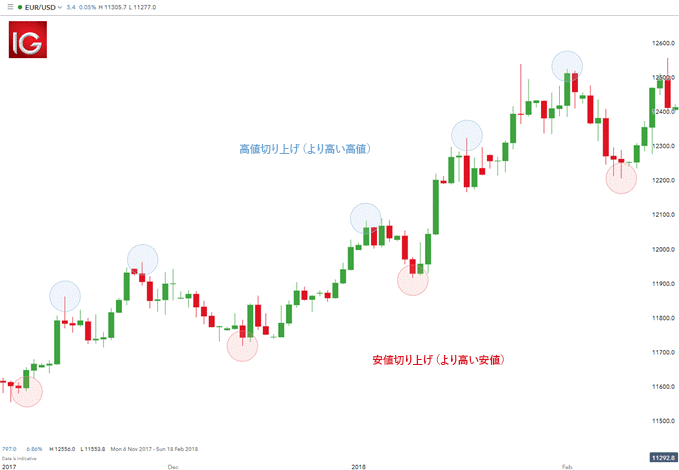

例2:トレンドの特定

上記の単純な例では、EUR/USDは、高値の切り上げと安値の切り上げによって検証された上昇トレンドを示しています。下降トレンドの場合はその逆になります。

EUR/USDのトレンド取引

市場で強いトレンドが見えたら、そのトレンドの方向で取引します。例えば、上図ではEUR/USD は強い上昇トレンドをみせています。

エントリーのタイミングを計ることができるCCIを使用すると、CCIが-100(青でハイライトされた部分)を下回るたびに、価格が上昇していることがわかります。すべての取引がこのようにうまくいくわけではありませんが、トレンドにしたがっているため、価格が底を付けるたびに市場に多くの買い手が現れ、価格が上昇しました。結論として、強いトレンドを見極めることが、実りあるトレンド取引戦略には重要です。

トレンド取引は、多くの要因を考慮する必要があるため、かなりの労力を必要とします。長所と短所のリストは、トレンド取引が自分に合っているかどうかを見極めるのに役立つでしょう。

市場で強いトレンドが見えたら、そのトレンドの方向で取引します。例えば、上図ではEUR/USD は強い上昇トレンドをみせています。

エントリーのタイミングを計ることができるCCIを使用すると、CCIが-100(青でハイライトされた部分)を下回るたびに、価格が上昇していることがわかります。すべての取引がこのようにうまくいくわけではありませんが、トレンドにしたがっているため、価格が底を付けるたびに市場に多くの買い手が現れ、価格が上昇しました。結論として、強いトレンドを見極めることが、実りあるトレンド取引戦略には重要です。

トレンド取引は、多くの要因を考慮する必要があるため、かなりの労力を必要とします。長所と短所のリストは、トレンド取引が自分に合っているかどうかを見極めるのに役立つでしょう。

長所:

- 充実した取引機会

- 好ましいリスク・リターン比率

短所:

- 長い期間の時間投資が必要

- テクニカル分析に精通していることが必須

4. ポジショントトレード

ポジショントレードは、主にファンダメンタルズに焦点を当てた長期的な戦略ですが、エリオット波動理論などのテクニカル分析を用いることもできます。市場の小規模な変動は、市場全体の状況には影響を与えないため、この戦略では考慮されません。この戦略は、株式からFXまであらゆる市場で採用することができます。

取引の期間:

前述のように、ポジショントレードは長期見通し(数週間、数か月、あるいは数年間!)を有する、より根気のあるトレーダーのためのものです。経済要因が市場にどのような影響を与えるかを理解したり、テクニカル分析を身に着けたりすることは、取引アイデアの結果を予想する上で不可欠です。

エントリー/エグジットのポイント:

長い時間軸のチャート(週足、月足)の重要な価格帯は、市場をマクロ的に見ることができるため、ポジショントレーダーにとって貴重な情報となります。エントリーとエグジットのポイントは、他の戦略と同様にテクニカル分析で判断できます。

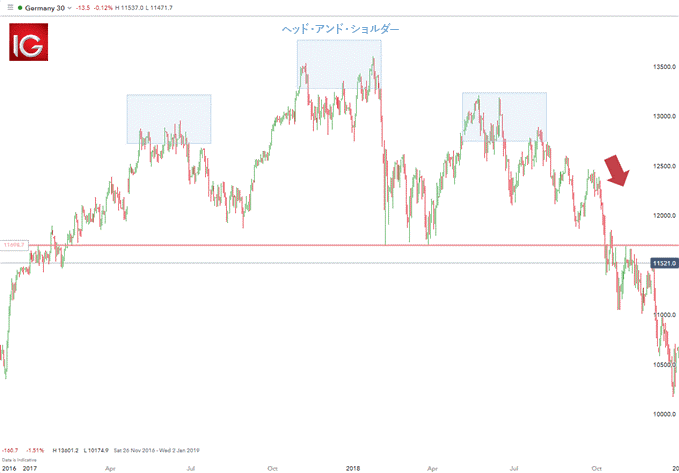

例3: ドイツ株価指数(DAX)のポジショントレード

上の ドイツ株価指数のチャートは、約2年間のヘッド・アンド・ショルダーを示しており、右肩に続いてネックライン(赤の水平線)を割り込む可能性が高いことを示しています。この例では、ドイツ株価指数の下落は、テクニカル的にもファンダメンタルズ的にも予定通りに展開しました。2018年末にかけて、ドイツは、米中の貿易戦争により自動車産業に打撃を受けたと同時に、景気後退を経験しました。 英国がEUから離脱する可能性があれば、ドイツ経済にマイナスの影響を与えると予想されため、ブレグジット(英国のEU離脱)を巡る交渉は、問題の解決の助けになりませんでした。このケースでは、テクニカル分析を理解し、強力なファンダメンタルズの土台があったことで、テクニカル分析とファンダメンタルズ分析の組み合わせによって、抜群のトレードプランを作ることができました。

トレーダーとしての目標と、時間的リソースの観点からみる長所と短所は以下の通りです。

長所:

- わずかな時間しか必要としない

- かなり高めのリスク・リターン比率

短所:

- 取引の機会が非常に少ない

- テクニカル分析とおよびファンダメンタルズ分析に精通していることが必要

5. デイトレード戦略

デイトレードは、金融商品を同一取引日内で売買するための戦略です。つまり、市場の閉場前にすべてのポジションを決済します。1日を通して、1回の取引をおこなう場合も複数回の取引をおこなう場合もあります

取引の期間:

取引期間は、取引日内に取引を開始して終了するならば、超短期(数分間)から短期(数時間)まで様々です。

エントリー/エグジットのポイント:

以下の例では、価格がトレンド方向で8期間の指数平滑移動平均線(EMA)(青丸)を突破した時点でポジションをエントリーし、1:1のリスク・リターン比率でエグジットすることを想定しています。

例4: EUR/USDのデイトレード

上のチャートは、移動平均線を使った代表的なデイトレードの設定を示しています。この事例では、価格が移動平均線(MA)(赤と黒)の上にあるため、トレンドは上昇と考え、ロングポジションを保有します。エントリーは青でハイライトされ、ストップの価格は前回の価格のブレイクに置かれます。利益確定の価格は、トレンドの方向にあるストップまでの距離と同じです。

この戦略を取る前に、以下のような長所と短所を考慮する必要があります。デイトレードは、上のEUR/USDの例に見られるように、多くの時間と労力を費やしてもそれに対する見返りは少ないのです。

長所:

- 充実した取引機会

- 中央値のリスク・リターン比率

短所:

- 長い期間の時間投資が必要

- テクニカル分析に精通していることが必須

6. FXのスキャルピング戦略

FXにおいてスキャルピングとは、小刻みに利益確定をする取引のことを表す一般的な用語です。これは1日を通して、複数のポジションを構築して決済をおこない実現します。この作業は手動でもおこなえますし、または、いつ、どこでポジションをエントリーしてエグジットするかについて、事前に設定された自動売買システムによっておこなうこともできます。スプレッドは一般的に狭いことが求められ、戦略の短期的な性質を踏まえると、最も流動性の高い通貨ペアが好まれます。

取引の期間:

スキャルピングは、最小限のリターンで短期取引をおこなうもので、通常はより短い時間軸のチャート(30分~1分)でおこないます。

エントリー/エグジットのポイント:

テクニカル分析を使用する多くの戦略と同様に、トレンドを見極めることが最初のステップです。多くのスキャルパーは、移動平均線などのインジケーターを使ってトレンドを確認します。これらのトレンドの重要な価格帯をより長い時間軸で確認することで、トレーダーは全体の構図を見ることができます。これらの価格帯は、サポートラインとレジスタンスラインのバンドを形成します。こうしたバンド内でのスキャルピングは、RSIなどのオシレーターを使って、より短い時間軸で試みることができます。ストップは数pipsだけ離れたところに置くことで、取引に不利な大きな動きを避けることができます。また、MACDは、トレーダーが取引のエントリー/エグジットの際に使えるもう一つの便利なツールです。

例 5: EUR/USDのスキャルピング戦略

上のEUR/USD 10分足のチャートは、スキャルピング戦略の典型的な例を示しています。長期トレンドは、移動平均線によって確認されています(価格が200 MAを上回っています)。そして、次により短い時間軸を使って、エントリーとエグジットのポイントを設定します。エントリーポイントのタイミングは、トレーダーのバイアス(ロング)に対し赤い四角で示されています。また、MACD(青線)が、青い四角でハイライトされたシグナルライン(赤線)をクロスしたとき、トレーダーはMACDを使ってロングポジションを決済することができます。

トレーダーは、手動で実行しないで、同じ理論を使って自動売買を設定することもできます。

上記の実用的なスキャルピングトレードの例を踏まえ、以下の長所と短所のリストを使って、あなたに最も適した適切な取引戦略を選択してください。

長所:

- すべてのFXの戦略なかで最も多く取引機会を得られる

短所:

- 長い期間の時間投資が必要

- テクニカル分析に精通していることが必須

- リスク・リターン比率は最も低い

7. スイングトレード

スイングトレードとは、レンジ相場やトレンド相場に乗じることを狙った投機的な戦略です。「トップ」と「ボトム」を選ぶことで、トレーダーはそれに応じてロングとショートのポジションを構築することができます。

取引の期間:

スイングトレードは、数時間から数日の間ポジションを保有することが多いため、中期的なトレードとみなされています。長期トレンドは、トレーダーがトレンドに乗って複数のポイントで利益を得ることができるため、好まれます。

エントリー/エグジットのポイント:

レンジ取引戦略とかなり似ており、オシレーターやインジケーターを使って、最適なエントリー/エグジットの位置や時間を選択することができます。唯一の違いは、スイングトレードはトレンド相場とレンジ相場の両方に適用されることです。

例6: GBP/USD のスイングトレード戦略

上記の例では、ストキャスティクス、ATR、移動平均線を組み合わせて、典型的なスイングトレード戦略を示しています。上昇トレンドは当初、50日移動平均線(移動平均線の上に価格がある)を用いて確認されました。上昇トレンドの場合、トレーダーは「安値で買って高値で売る」という古い格言に沿って、ロングポジションの構築を狙います。

ストキャスティクスは、チャート上の青い長方形でハイライトされた売られ過ぎのシグナルを探して、エントリーポイントを特定するのに使われます。リスク管理は最後のステップで、ATRがストップの価格を示してくれます。ATRの数値は赤丸でハイライトされています。この数値は、ストップの価格を設定すべきおおよそのpipsを表しています。例えば、ATRが(直近のATRの数値に反映されて)41.8と表示されている場合、トレーダーはエントリーから41.8 pipsの距離をとって、ストップを置くことを考えます。DailyFXでは、最低でも1:2のポジティブなリスク・リターン比率での取引を推奨しています。これは、利益確定の価格(リミット)を少なくとも83.6(41.8×2)pips 離して設定することを意味します。

スイングトレードの例をご覧になった後、以下の長所と短所を考慮して、この戦略が自分の取引スタイルに合うかどうかを判断してください。

長所:

- 充実した取引機会

- 中央値のリスク・リターン比率

短所:

- テクニカル分析に精通していることが必須

- さらに膨大な時間投資が必要

8. キャリートレード戦略

キャリートレードとは、金利の低い通貨で資金を借りた後に、高利回りの別の通貨に投資することをいいます。これにより、最終的にはトレードがプラスになります。この戦略は主にFXで用いられます。

取引の期間:

キャリートレードは、関連通貨の金利の変動に左右されるため、取引期間は中長期(数週間、数か月、場合によっては数年間)となります。

エントリー/エグジットのポイント:

この戦略は時間軸が長くなるため、強いトレンド相場は、キャリートレードにとって最適です。取引をおこなう前に、最初のステップとしてトレンドを確認する必要があります(高値の切り上げと安値の切り上げ、またはその逆) -上記の例1を参照してください。キャリートレードには、為替リスクと金利リスクの2つの側面があります。したがって、ポジションを構築する最適なタイミングは、為替レートの変動を最大限に利用するためのトレンドの開始時です。金利の要素については、これはトレンドに関係なく同じままです。AUD/JPY など、第一通貨が第ニ通貨よりも金利が高い場合、トレーダーは金利差を受け取れます。

キャリートレードはあなたに合っていますか?以下の長所と短所を考慮して、自分に合ったFX戦略かどうかを確認してください。

長所:

- わずかな時間しか必要としない

- 中央値のリスク・リターン比率

短所:

- FXに精通していることが必須

- 頻繁にない取引機会

FXの戦略:まとめ

この記事では、8種類のFX戦略を実践的な取引例とともに紹介しています。取引戦略を検討する際には、モニターの前でどれだけの時間を投資する必要があるか、リスク・リターン比率、取引機会の頻度などを比較する必要があります。トレーダーの属性ごとに、魅力的な取引戦略は異なるでしょう。トレードの個性に適切な戦略を組み合わせることで、トレーダーは正しい方向へ一歩を踏み出すことができるのです。